|

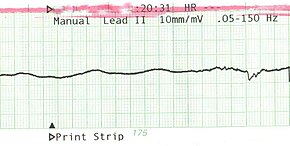

| אקג של אדם מת המשמש להוכחת מוות מקור התמונה: ויקיפדיה |

כלכלנים התנהגותיים עוסקים לא מעט בכשל העתיד. בהיבט הכלכלי הוא מתבטא בהוצאות גדולות מדי בטווח הקצר ובתכנון לקוי ואופטימי מדי של הוצאות עתידיות לטווח ארוך.

הדוגמאות הטובות ביותר לתכנון לקוי כזה הן חיסכון לא מספיק לתקופת הפרישה לגמלאות בעתיד והתחייבויות לתשלום משכנתה, שאולי לא נעמוד בתשלומים שלה בעוד עשר או עשרים שנים.

הביטוי הנפוץ "לי זה לא יקרה" מתאר את הלך הרוח הישראלי. הישראלי האופטימי צופה שבטווח הקרוב לא יקרו לו דברים לא טובים.

כשמחברים את האופטימיות לכשל העתיד, קל וחומר, שגם לטווח הרחוק הישראלי המצוי נוהג על סמך ההנחה "לי זה לא יקרה".

אופטימיות היא בהחלט דבר חיובי אבל אינה תחליף לניהול סיכונים.

חשוב להביא בחשבון גם תסריטים של "לי זה כן יקרה" ולהיערך לאפשרות שחס וחלילה הם יתרחשו.

פוסט זה עוסק בחלק מההיערכות לתסריט קשה במיוחד: פטירה בטרם עת. הוא יציג בקיצור כמה נושאים וכמה המלצות בסיסיות.

ביטוח חיים

אחת הבעיות הכלכליות היא שמירה על רמת החיים, כאשר אחד ממפרנסי המשפחה איננו עוד.

לצורך שמירת רמת החיים נדרש מקור הכנסה אחר, שישלים את ההכנסות שהביא הנפטר.

אחת הדרכים להשלמת ההכנסה הזו היא ביטוח חיים על סכום המתאים בערך לסכום שיידרש.

לא כל אחד צריך ביטוח חיים. מי שחי בגפו לא בהכרח צריך את זה. גם מי שיש לו משפחה עם ילדים שטרם בגרו לא בהכרח צריך ביטוח חיים. אם יש לו נכסים כלכליים או מקורות אחרים, שישלימו את ההכנסה הזו, אולי כדאי לותר על ההוצאה לביטוח חיים.

למידע נוסף צפו במצגת עליה מצביע הפוסט: הכל סיכונים: הסיכונים שמלווים אותנו וההתמודדות איתם

במהלך התקופה הזו יהיו נכסים על שם המנוח, כולל חשבונות בנק והשקעות כספיות, שלא יהיה ניתן לעשות בהם שימוש, משום שייתכן שמי שרוצה לעשות בו שימוש אינו היורש החוקי או אינו היורש החוקי היחיד.

ההמלצות שלי ביחס לצוואה:

1. ודאו שהצוואה חוקית

2. בידקו כל כמה שנים שהיא זמינה ושאינכם מעוניינים לשנות אותה.

3. אחרי כל אירוע מהותי בחיי המשפחה, כגון: גירושים, פטירה, לידה, בדקו האם האירוע צריך לשנות את המוטבים.

4. כששני בני זוג צוברים רכוש משותף, לרוב עדיף שהיורש היחיד של דירת המגורים, יהיה בן הזוג הנותר בחיים. אחרת או על פי החוק בהיעדר צוואה, גם ילדי בני הזוג ירשו חלק מהדירה.

בחלק מהמקרים, הבעלות המשותפת על הדירה של בן/בת הזוג הנותר והדור הבא היא מתכון לבעיות.

למידע נוסף קראו: אחרי לכתי

אם אתם עדיין מתכוונים שאותו אדם יקבל את הכסף, אין בעיה.

אבל אם לא, הכסף יגיע למישהו שאינכם רוצים שיקבל אותו. המקרה הקלאסי הוא גירושים בגיל צעיר. האישה לשעבר או הבעל לשעבר עלולים לקבל סכומים בשווי מאות אלפי שקלים או יותר, שצבר/ה האקס/אקסית במשך שנים רבות, רק משום שמישהו שכח לשנות את שם המוטב.

גם בפוליסת ביטוח חיים עשויים להופיע שמות מוטבים. אם יש סתירה בין הפוליסה לצוואה, הפוליסה גוברת.

ההמלצות שלי ביחס לקנות פנסיה, קופות גמל וביטוח חיים:

1. דאגו לרשום שמות מוטבים ואת חלקם היחסי.

2. בדקו אחת לכמה שנים שהמידע נשמר בחברת הביטוח ושאינכם מעוניינים לשנות שמות מוטבים

3. אחרי כל אירוע מהותי בחיי המשפחה, כגון: גירושים, פטירה, לידה, בדקו האם האירוע צריך לשנות את המוטבים.

למידע נוסף קראו: אחרי לכתי

לפני מספר שנים מאלצתי להגיע לסניף של אחד הבנקים ומצאתי את עצמי בתור ארוך במיוחד. את השעה שביליתי בתור ניצלתי על מנת להבין יותר לעומק מה קורה באותו סניף בנק?

אישה מבוגרת שטופלה על יד אחת הפקידות בילתה ברוב הזמן שחיכיתי מול אחת הפקידות.

לא צריך להיות גאון על מנת להבין שההיתקעות שלה היא זו שגרמה לתלונות הרבות של הממתינים בתור.

אין צורך להיות מומחה גדול במנהל עסקים על מנת להבין, שמנהל אותו סניף הוא מנהל כושל במיוחד וככל שהבנק יקדים להחליפו כן ייטב.

לא נותנים לפקידי בנק להתמודד עם נושא, שאינם יודעים להתמודד איתו. מנחים אותם להפנות מקרים כאלה למורשה חתימה או למנהל סניף.

החלק הנוגע לענייננו היא הסיבה, שבגינה אותה גברת עמדה זמן כה רב מול דלפק הטלר. הסיבה הייתה חוסר סעיף "אריכות ימים" בחשבון הבנק המשותף לה ולאימה הקשישה שהלכה לעולמה.

כשאין סעיף כזה במסמכי החתימה על חשבון הבנק ואחד מבעלי החשבון נפטר יתר השותפים מנועים מפעילות בחשבון הבנק.

חשבון הבנק לצורך זה הוא גם תיק ניירות ערך בבנק.

המשמעות היא שיתר השותפים בחשבון אינם יכולים למשוך כסף מהחשבון.

זה לא לנצח. רק עד שיוצג לבנק צו ירושה. אם למנוח הייתה צוואה חוקית, זהו תהליך קצר. אם לא הייתה צוואה, זה עלול לקחת כמה חודשים.

אם כל חוסר הנוחות ואי הנעימות יש מאחורי זה היגיון: הבנק אינו מעוניין לאפשר לכם למשוך כסף שאינו שלכם, משום שאולי המנוח בחר להוריש אותו למישהו אחר.

ההמלצות שלי בנושא סעיף "אריכות ימים" בחשבון בנק

1. ודאו שאתם חותמים על סעיף "אריכות ימים" כאשר אתם פותחים חשבון בנק משותף.

2. מומלץ לוודא אחת לכמה שנים שבחשבון שלכם קיים סעיף תקף כזה.

אני יודע שבעבר סעיף "אריכות ימים" היה מוגבל למספר שנים והיה צורך לחדש אותו. לא הייתי סומך על פקיד הבנק שיפנה אליכם בעניין זה.

איני יודע האם זה השתנה והיום החתימה היא לכל החיים. לא יזיק לכם לבדוק אחת לכמה שנים. עלולים להיות שיבושי מידע בבנק ומשום מה לא יופיע סעיף כזה חתום, על אף שחתמתם.

3. כשאתם מצרפים בעלים לחשבון דאגו לודא שהסעיף קיים ותקף.

ייתכן שבעלים יחיד לא חתם על סעיף כזה. כשהתווסף בעל חשבון נוסף נוצר צורך בסעיף כזה.

דוגמה: אישה קשישה מצרפת את ביתה היחידה כבעלת חשבון משום שהיא כבר מתקשה לטפל בעצמה בניהול החשבון. ממילא הבת היא היורשת היחידה שלה.

כבר אמרתי שבישראל נוטים להאמין ש"לי זה לא יקרה", אבל בדוגמה זה כן קורה.

לא האם הקשישה הולכת לעולמה, אלא דווקא הבת. בהיעדר סעיף "אריכות ימים" האם הקשישה אינה יכולה למשוך מכספה שלה.

למידע נוסף קראו: יש לכם חשבון בנק משותף? אולי לא תוכלו לבצע בו פעולות

הדוגמאות הטובות ביותר לתכנון לקוי כזה הן חיסכון לא מספיק לתקופת הפרישה לגמלאות בעתיד והתחייבויות לתשלום משכנתה, שאולי לא נעמוד בתשלומים שלה בעוד עשר או עשרים שנים.

"לי זה לא יקרה"

בישראל יש הרבה אנשים אופטימיים. אם תקראו דוחות של ה-OECD תמצאו לא מעט נושאים בהם מצבה של ישראל פחות טוב מאשר רוב ההמדינות האחרות ב-OECD. כשתגיעו לסעיפים העוסקים בשביעות רצון ממצבם הנוכחי, הישראלים מדורגים גבוה יותר מתושבי המדינות שהאינדיקטורים הכלכליים האוביקטיביים שלהן טובים יותר.הביטוי הנפוץ "לי זה לא יקרה" מתאר את הלך הרוח הישראלי. הישראלי האופטימי צופה שבטווח הקרוב לא יקרו לו דברים לא טובים.

כשמחברים את האופטימיות לכשל העתיד, קל וחומר, שגם לטווח הרחוק הישראלי המצוי נוהג על סמך ההנחה "לי זה לא יקרה".

אופטימיות היא בהחלט דבר חיובי אבל אינה תחליף לניהול סיכונים.

חשוב להביא בחשבון גם תסריטים של "לי זה כן יקרה" ולהיערך לאפשרות שחס וחלילה הם יתרחשו.

פוסט זה עוסק בחלק מההיערכות לתסריט קשה במיוחד: פטירה בטרם עת. הוא יציג בקיצור כמה נושאים וכמה המלצות בסיסיות.

ביטוח חיים

אחת הבעיות הכלכליות היא שמירה על רמת החיים, כאשר אחד ממפרנסי המשפחה איננו עוד.

לצורך שמירת רמת החיים נדרש מקור הכנסה אחר, שישלים את ההכנסות שהביא הנפטר.

אחת הדרכים להשלמת ההכנסה הזו היא ביטוח חיים על סכום המתאים בערך לסכום שיידרש.

לא כל אחד צריך ביטוח חיים. מי שחי בגפו לא בהכרח צריך את זה. גם מי שיש לו משפחה עם ילדים שטרם בגרו לא בהכרח צריך ביטוח חיים. אם יש לו נכסים כלכליים או מקורות אחרים, שישלימו את ההכנסה הזו, אולי כדאי לותר על ההוצאה לביטוח חיים.

למידע נוסף צפו במצגת עליה מצביע הפוסט: הכל סיכונים: הסיכונים שמלווים אותנו וההתמודדות איתם

צוואה

כשיש צוואה אפשר להשתמש באופן כמעט מידי בנכסים שצבר המנוח. כשאין צוואה, צריך לעבור תהליך של צו ירושה, העלול לקחת כמה חודשים.

במהלך התקופה הזו יהיו נכסים על שם המנוח, כולל חשבונות בנק והשקעות כספיות, שלא יהיה ניתן לעשות בהם שימוש, משום שייתכן שמי שרוצה לעשות בו שימוש אינו היורש החוקי או אינו היורש החוקי היחיד.

ההמלצות שלי ביחס לצוואה:

1. ודאו שהצוואה חוקית

2. בידקו כל כמה שנים שהיא זמינה ושאינכם מעוניינים לשנות אותה.

3. אחרי כל אירוע מהותי בחיי המשפחה, כגון: גירושים, פטירה, לידה, בדקו האם האירוע צריך לשנות את המוטבים.

4. כששני בני זוג צוברים רכוש משותף, לרוב עדיף שהיורש היחיד של דירת המגורים, יהיה בן הזוג הנותר בחיים. אחרת או על פי החוק בהיעדר צוואה, גם ילדי בני הזוג ירשו חלק מהדירה.

בחלק מהמקרים, הבעלות המשותפת על הדירה של בן/בת הזוג הנותר והדור הבא היא מתכון לבעיות.

למידע נוסף קראו: אחרי לכתי

קרנות פנסיה וקופות גמל (ושוב ביטוח חיים)

לא משנה מה כתוב בצוואה, אם מופיע שם מוטב בטפסי ההצטרפות לקרן פנסיה או לקופת גמל. המוטב הוא היורש של קרן הפנסיה או קופת הגמל.

אם אתם עדיין מתכוונים שאותו אדם יקבל את הכסף, אין בעיה.

אבל אם לא, הכסף יגיע למישהו שאינכם רוצים שיקבל אותו. המקרה הקלאסי הוא גירושים בגיל צעיר. האישה לשעבר או הבעל לשעבר עלולים לקבל סכומים בשווי מאות אלפי שקלים או יותר, שצבר/ה האקס/אקסית במשך שנים רבות, רק משום שמישהו שכח לשנות את שם המוטב.

גם בפוליסת ביטוח חיים עשויים להופיע שמות מוטבים. אם יש סתירה בין הפוליסה לצוואה, הפוליסה גוברת.

ההמלצות שלי ביחס לקנות פנסיה, קופות גמל וביטוח חיים:

1. דאגו לרשום שמות מוטבים ואת חלקם היחסי.

2. בדקו אחת לכמה שנים שהמידע נשמר בחברת הביטוח ושאינכם מעוניינים לשנות שמות מוטבים

3. אחרי כל אירוע מהותי בחיי המשפחה, כגון: גירושים, פטירה, לידה, בדקו האם האירוע צריך לשנות את המוטבים.

למידע נוסף קראו: אחרי לכתי

סעיף "אריכות ימים" בחשבון בנק

כמעט ואיני מגיע לסניפי בנקים. כשאני מגיע, אני מגיע על מנת למשוך כסף או להפקיד צ'ק במכונה אוטומטית.

לפני מספר שנים מאלצתי להגיע לסניף של אחד הבנקים ומצאתי את עצמי בתור ארוך במיוחד. את השעה שביליתי בתור ניצלתי על מנת להבין יותר לעומק מה קורה באותו סניף בנק?

אישה מבוגרת שטופלה על יד אחת הפקידות בילתה ברוב הזמן שחיכיתי מול אחת הפקידות.

לא צריך להיות גאון על מנת להבין שההיתקעות שלה היא זו שגרמה לתלונות הרבות של הממתינים בתור.

אין צורך להיות מומחה גדול במנהל עסקים על מנת להבין, שמנהל אותו סניף הוא מנהל כושל במיוחד וככל שהבנק יקדים להחליפו כן ייטב.

לא נותנים לפקידי בנק להתמודד עם נושא, שאינם יודעים להתמודד איתו. מנחים אותם להפנות מקרים כאלה למורשה חתימה או למנהל סניף.

החלק הנוגע לענייננו היא הסיבה, שבגינה אותה גברת עמדה זמן כה רב מול דלפק הטלר. הסיבה הייתה חוסר סעיף "אריכות ימים" בחשבון הבנק המשותף לה ולאימה הקשישה שהלכה לעולמה.

כשאין סעיף כזה במסמכי החתימה על חשבון הבנק ואחד מבעלי החשבון נפטר יתר השותפים מנועים מפעילות בחשבון הבנק.

חשבון הבנק לצורך זה הוא גם תיק ניירות ערך בבנק.

המשמעות היא שיתר השותפים בחשבון אינם יכולים למשוך כסף מהחשבון.

זה לא לנצח. רק עד שיוצג לבנק צו ירושה. אם למנוח הייתה צוואה חוקית, זהו תהליך קצר. אם לא הייתה צוואה, זה עלול לקחת כמה חודשים.

אם כל חוסר הנוחות ואי הנעימות יש מאחורי זה היגיון: הבנק אינו מעוניין לאפשר לכם למשוך כסף שאינו שלכם, משום שאולי המנוח בחר להוריש אותו למישהו אחר.

ההמלצות שלי בנושא סעיף "אריכות ימים" בחשבון בנק

1. ודאו שאתם חותמים על סעיף "אריכות ימים" כאשר אתם פותחים חשבון בנק משותף.

2. מומלץ לוודא אחת לכמה שנים שבחשבון שלכם קיים סעיף תקף כזה.

אני יודע שבעבר סעיף "אריכות ימים" היה מוגבל למספר שנים והיה צורך לחדש אותו. לא הייתי סומך על פקיד הבנק שיפנה אליכם בעניין זה.

איני יודע האם זה השתנה והיום החתימה היא לכל החיים. לא יזיק לכם לבדוק אחת לכמה שנים. עלולים להיות שיבושי מידע בבנק ומשום מה לא יופיע סעיף כזה חתום, על אף שחתמתם.

3. כשאתם מצרפים בעלים לחשבון דאגו לודא שהסעיף קיים ותקף.

ייתכן שבעלים יחיד לא חתם על סעיף כזה. כשהתווסף בעל חשבון נוסף נוצר צורך בסעיף כזה.

דוגמה: אישה קשישה מצרפת את ביתה היחידה כבעלת חשבון משום שהיא כבר מתקשה לטפל בעצמה בניהול החשבון. ממילא הבת היא היורשת היחידה שלה.

כבר אמרתי שבישראל נוטים להאמין ש"לי זה לא יקרה", אבל בדוגמה זה כן קורה.

לא האם הקשישה הולכת לעולמה, אלא דווקא הבת. בהיעדר סעיף "אריכות ימים" האם הקשישה אינה יכולה למשוך מכספה שלה.

למידע נוסף קראו: יש לכם חשבון בנק משותף? אולי לא תוכלו לבצע בו פעולות

כדי לממש נכסים צריך צו ירושה בכל מקרה. נכון שכאשר יש צוואה, תהליך קבלת צו הירושה עשוי להיות קצר יותר, אך זה אף פעם לא "כמעט מיד". לצערי, אני מכיר את הנושא מקרוב.

השבמחקלגבי חשבון בנק משותף - גם אם יש סעיף "אריכות ימים", הפעילות בחשבון אחרי פטירת אחד מן הבעלים הרשומים מוגבלת מיד לפעולות "שוטפות" בלבד (הכנסות והוצאות "רגילות" - תשלומים בהוראת קבע, חיוב כרטיסי אשראי וכו'). הבנק לא יאפשר שום פעילות חריגה או משמעותית בחשבון ללא צו ירושה, ובעקבותיו הסרת שמו של הנפטר מן החשבון. שוב, מניסיון...