|

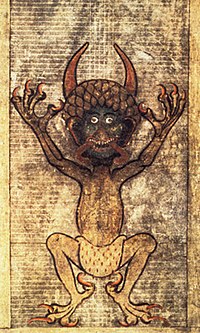

| מקור התמונה: ויקיפדיה התמונה נלקחה מהספר "קודקס גיגס" שנכתב במאה ה-13 |

פוסט חדש שפורסם בבלוג של "הסולידית" נקרא: 10 הדברות למשקיע בשוק הדובי. הפוסט זכה לשבחים רבים. הוא כתוב באופן רהוט ויש הרבה מן האמת בטיעונים המופיעים בו. בהחלט ראוי שמשקיעים שאינם מכירים את העקרונות המופיעים בו, יאמצו את רובם.

יש רק בעיה בסיסית אחת: השטן (בתמונה למעלה) נמצא בפרטים הקטנים.

אם קורא הדיוט, שאינו מצוי בשוק ההון ישתמש במה שנכתב בפוסט, כבסיס לקבלת החלטות, זה עלול לעלות לו ביוקר. כך למשל, לקנות מניות במחירים נמוכים הוא עיקרון נכון, אבל בחירה לא נכונה של המניה שרוכשים עלולה להביא להפסדים, גם אם קנו אותה במחיר נמוך.

בחירת מניה לרכישה היא פרט קטן. לא עיקרון גדול. בפוסט זה אחלוק איתכם מעט מניסיוני כמשקיע, על מנת להראות לכם שלא די בשימוש בעקרונות נכונים.

מי אני?

אין לי הסמכה ורישיון לייעוץ בשוק ההון ולכן איני עושה זאת. אני יועץ ומאמן בכלכלת המשפחה ויועץ פרישה.

במסגרת ייעוצים בתחומים אלה, אני מתייחס לפעמים למה שעושים לקוחות שלי בשוק ההון.

לא חבל להתאמץ לעבור ממינוס לפלוס ואחרי זה להשקיע את החסכונות באופן לא ראוי ולהפסיד את חלקם או את רובם?

אני עשוי לתת להם הסבר בסיסי על מכשירים פיננסיים פשוטים, שהם השקיעו בהם והם לא יודעים מה הם או שהם לא השקיעו בהם משום שלא ידעו על קיומם.

אני עשוי להסביר להם את ההבדל בין השקעה על ידי מי שאינו מצוי בתחום ואינו עוקב אחרי הנעשה בו, לבין השקעה על ידי מישהו שזה תחום עיסוקו המקצועי.

אני עשוי להסביר להם מי הם השחקנים המקצועיים בשוק ומה ההבדלים ביניהם: בנקים, בתי השקעות, חברות ביטוח וכיו"ב.

כן אני גם עשוי במקרים קיצוניים, להגיד להם שלעניות דעתי הלא-מקצועית, קיים חשש שמי שייעץ להם טעה.

במקרה זה אני מציע להם את האפשרות לקבל Second Opinion ממישהו נוסף שיש לו הסמכה בתחום זה.

(אגב, כשזה קורה, כמעט תמיד נותן ה-Second Opinion חושב, שמי שייעץ להם טעה ומציע להם משהו אחר).

תפיסת העולם שלי כמשקיע ב-Nasdaq (לפני יותר מעשור)

בקורס קצר שלמדתי על שוק ההון, אמר מי שהעביר את הקורס, שבשוק ההון יש אינסוף שחקנים עם אינסוף תפיסות.

אציג לכם את התפיסה שלי כמשקיע ב-NASDAQ בתחילת שנות ה-2000. וורן באפט אמר פעם שהוא משקיע רק בתחומים בהם הוא מבין. אימצתי גישה דומה.

כיועץ מחשוב הכרתי היטב את שוק מוצרי התוכנה. חלק גדול מהייעוצים שביצעתי היו קשורים בבחירת מוצרי תוכנה ובבחירת מוצרי חומרה (ולפעמים בשילוב בחירת מוצרי תוכנה ובחירת מוצרי חומרה). פה ושם גם פנו אלי קרנות הון סיכון וביקשו את חוות דעתי, האם להשקיע ב-Startup מסוים שפיתח מוצר תוכנה. אני יכול להבטיח לכם, שאף גורם, ששאל לדעתי האם להשקיע בחברה המפתחת מוצר תוכנה לא הצטער על כך.

כמשקיע ב-NASDAQ השקעתי רק בחברות העוסקות בתחום טכנולוגיית המידע.

גם אם לא הכרתי את החברה, היה לי קל לקרוא עליה ולהעריך:

1. האם זו חברה ראויה?

2. האם המוצרים שלה טובים וכיצד מייצבים אותם מול מתחרים?

3. האם השוקים הספציפיים בו היא פועלת יצמחו או ייעלמו?

אירוע 1: השקעה בחברת ASK

קראתי דוח של אנליסט אמריקאי, שהמליץ על השקעה בכמה חברות תוכנה. בדקתי את החברות והחלטתי להשקיע בחברת Ask.com. האנליסט האמריקאי צדק. העיתוי היה כנראה מוצלח במיוחד. התרחש אירוע עסקי שקידם באופן משמעותי את מיצובה של החברה בשוק. המניה זינקה תוך זמן קצר ביותר מ-100%.

לא ידעתי למכור בזמן. עד שמכרתי המניה ירדה והרווח הצטמצם לכ-50%.

השטן נמצא בפרטים הקטנים. מי שאינו מומחה לא בהכרח יודע מתי לצאת משוק ההון עם רווח. הוא מפנטז על המשך עליית המניה שרכש, גם כשאין לזה בסיס כלכלי או בסיס פסיכולוגי.

אירוע 2: השקעה בחברת Cognizant

ובכן הכותרת קצת מטעה לא קניתי את מניית חברת Cognizant. אם לחצתם על הקישור וקראתם את ההסבר בויקיפדיה האנגלית, קראתם מידע לא מדויק. אין מדובר בחברה רב-לאומית, כפי שכתוב שם. מדובר בחברה הודית שלה פעילות משמעותית גם במדינות אחרות.

אותו אנליסט אמריקאי שהמליץ להשקיע בכמה חברות (ראה פסקה קודמת) המליץ להשקיע גם בחברת Cognizant. יחסית לחברות הענק ההודיות, למשל: Tata, מדובר בחברה קטנה, שאז עיקר פעילותה היה ביצוע פרויקטי ERP.

התרשמתי מאד מיכולות החברה בהשוואה לחברות הענק ההודיות ולחברות הרבות, גדולות כקטנות, במערב שפעלו באותו תחום. החלטתי לקנות מניות החברה בסכום הקטן שעמד לרשותי.

החלטתי לקבוע שער מקסימלי בו אקנה את מניית החברה (Limit). כדי לא להיות "פראייר" שקונה יקר, שער המקסימום היה גבוה במעט מהשער בו נסחרה המניה באותו יום. ההוראה ניתנה לחודש. הנחתי שיהיו במשך החודש עליות וירידות ולכן היא בטח תרד מתחת לשער המקסימום שהצבתי.

השטן נמצא בפרטים הקטנים. המניה לא ירדה באותו חודש מתחת ל-Limit שהצבתי. גם הפעם האנליסט האמריקאי צדק. המניה המשיכה לעלות בחדות ונותר לי רק להצטער.

אירוע 3: השקעה בחברת Ariba

בחברת Ariba החלטתי להשקיע, לא אל פי המלצות אנליסטים שקראתי. החברה הייתה אחת משתי החברות המובילות בתחום של e-Commerce. כשהתפוצצה בועת הדוט-קום קרס גם המודל העסקי של ה-e-Commerce ואיתו העסקים של החברה. המניה שלה צנחה משער של מעל ל-100 לשער חד-ספרתי.

היות שחשבתי, שזו חברה שפועלת היטב, הערכתי שהיא תתאושש. זוכרים את הדברה של הסולידית: "לא תפסח על הזדמנות קנייה". ההמלצה היא לקנות מניות בשער נמוך. קניתי בשער של 6.5 מניה שהייתה כמה חודשים קודם לכן בשער של מעל ל-100.

חיכיתי בסבלנות והמניה ירדה עד שנעה בעקביות סביב שער של 4.

השטן נמצא בפרטים הקטנים. לא כל נייר ערך שתקנו בשער נמוך יעלה לשער גבוה.

הערה: ההערכה שלי של פוטנציאל החברה לא הייתה כנראה שגויה. בשנת 2012 רכשה אותה ענקית התוכנה הגרמנית SAP תמורת 4.3 מיליארד דולר.

מה אפשר ללמוד מהניסיון שלי?

ראיתם כמה כישלונות שלי כמשקיע והצלחה אחת. למרות שהייתי משקיע עם תפיסת עולם מגובשת, ידע וניסיון, קשה לראות באותן השקעות סיפורי הצלחה.

עכשיו תחשבו על מישהו חסר ידע, חסר ניסיון וחסר עניין בשוק ההון, שמחליט לאמץ את עשרת הדברות לשוק הדובי. הוא יבדוק שהשוק אכן דובי, אבל אם לא ייעזר במומחים שזה מקצועם או לחילופין ילמד בכוחות עצמו את הנושא לעומקו, קרוב לוודאי שיפגוש את השטן הנמצא בפרטים הקטנים.