|

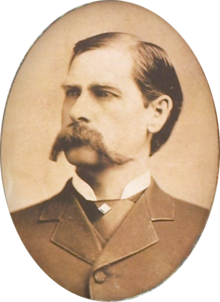

| ויאט ארפ (1848-1929) מקור התמונה: ויקיפדיה |

אין קשר בין קרב האקדחים המפורסם ביותר במערב הפרוע לבין המזרח התיכון הפרוע של הביטוחים.

מסדרה דוקומנטרית ב-Netflix מסתבר שהיה קשר הדוק בין כלכלת ארצות הברית בשנות ה-80 של המאה ה-19 לבין קרב אקדחים בעיירה במערב הפרוע באריזונה, שארך כמה שניות.

הסדרה עליה אני מדבר עוסקת באותו קרב אקדחים והשלכותיו ולא על מה שמצביע הקישור לסדרה דוקומנטרית חשובה בה צפיתי ב-Netflix.

על קרב האקדחים יוכלו קוראי העברית לקרוא בערך הלא מוצלח קרב האקדחים באו. קיי. קוראל בויקיפדיה העברית.

קוראי האנגלית מוזמנים לקרוא ערך מוצלח יותר בויקיפדיה האנגלית.

האיש המרכזי באותו קרב אקדחים היה ויאט ארפ, איש חוק, בעיירה טומבסטון שבאריזונה. האיש המרכזי בחבורה שהפסידה בקרב האקדחים היה חבר בכנופיית פשע בשם אייק קלנטון.

ההשפעה על כלכלת ארצות הברית

|

| ג'יי. פי. מורגן (1837-1913). מקור התמונה: ויקיפדיה |

ארצות הברית הייתה אחרי מלחמת האזרחים (1861-1865).

היא הייתה מדינה מרוששת שהייתה צריכה לשקם את עצמה כלכלית אחרי המלחמה.

על מנת לשקם את עצמה כלכלית היא נזקקה להלוואות מאירופה. בעיקר מבריטניה.

כפי שאנחנו לומדים היום בישראל של השנים 2023-2024 משקיעים זרים לא ממהרים להשקיע במדינה שנמצאת בסיכון גבוה.

אחד מהאנשים הבולטים בכלכלת ארצות הברית של אותה תקופה היה ג'יי. פי. מורגן, האיש שעל שמו קרוי הבנק האמריקאי הגדול, שהיום נקרא: ג'יי פי מורגן צ'ייס לאחר מיזוג עם Chase Manhattan Bank.

מורגן ניסה להשיג הלוואה גדולה משלטונות בריטניה ומהברון רוטשילד במטרה לרכוש את חברת הרכבות האמריקאית ולהגדיל ולהרחיב את פעילותה.

הנכונות להעניק לו הלוואה הייתה תלויה ביציבות הממשל האמריקאי.

השוד הגדול, שביצע ארגון הפשע "הבוקרים" אליו השתייכו אייק קלנטון ושותפיו לקרב היריות, העיד על חוסר יציבות הממשל האמריקאי.

פיענוח זהות מבצעי השוד על ידי וויאט ארפ ושני האחים שלו תרם להערכת הממשל האמריקאי כיציב יותר.

הניצחון שלהם בקרב היריות חיזק את מעמדה של ארצות הברית כמדינה שניתן לתת לה הלוואות.

לא אתן Spoiler לאלה שיצפו בעתיד בסדרה ב-Nerflix. אציין כי תוך 72 שעות חלה תפנית לרעה בהקשר של פרשנות אותו קרב בעקבותיה הוצגו דווקא אנשי החוק כרוצחים.

התוצאה של שינוי הנרטיב הייתה סירוב לתת הלוואה לג'יי. פי. מורגן.

|

| נשיא ארה"ב ג'יימס גרפילד (1831-1881). מקור התמונה: ויקיפדיה |

בסמיכות קרה גם אירוע חמור הרבה יותר: נשיא ארצות הברית ג'ימס גרפילד נרצח ב-19 בספטמבר 1881. ברור שאירוע כזה פוגע קשה ביכולת מדינה לקבל הלוואות.

השורה התחתונה

כלכלה אינה מנותקת מפוליטיקה ומתחומים נוספים. אירועים פוליטיים, פליליים ואחרים משפיעים על כלכלת מדינות, כלכלת חברות במדינות וכלכלת משפחות ויחידים באותן מדינות.

עצה קטנה

אל תאמינו לבנימין נתניהו ולבצלאל סמוטריץ שאומרים לכם דברים שונים מ"השורה התחתונה" של פוסט זה. גם אתם תשלמו באופן אישי את המחיר של ההתנהלות הכלכלית המופקרת של ממשלת ישראל הנוכחית.