|

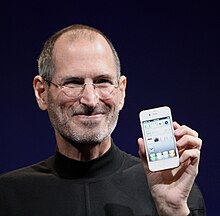

| סטיב ג'ובס. מקור התמונה: ויקיפדיה |

בבלוג זה עסקתי רבות בטיפולוגיה של לקוחות מנקודת מבט של יועץ. קראו למשל: טיפולוגיה של לקוחות: הטוב, הרע והמכוער - חלק א': הטוב.

עסקתי גם בטיפולוגיה של יועצים. פוסט לדוגמה: שני סוגי יועצים: רב תחומיים או ממוקדים בנושא צר.

בפוסט זה אני מתחיל טיפולוגיה שלישית: טיפולוגיה של מנהלים. הסוג הראשון שאעסוק בו הוא המנהל שהוא מקצוען בתחומו.

המקצוען הוא בראש ובראשונה מומחה בתחום בו הוא מנהל עובדים. במקרים רבים יש לו ידע, ניסיון והבנה מקצועיים גבוהים מאלה של העובדים אותם הוא מנהל.

אין חשש שעובדים לא יקבלו החלטות מקצועיות שלו.

אין חשש שעובדים לא יפנו אליו כשיש להם התלבטות מקצועית.

האם המקצוען הוא מנהל טוב?

לשאלה הזו אין תשובה חד-ערכית. התשובה היא: זה תלוי.

במה זה תלוי? בכישורים האחרים שיש או אין למנהל ובהקשר או בנסיבות.

דוגמה אישית שלי

בפעם הראשונה שהייתי מנהל הייתי חסר ניסיון כלשהו בניהול. ניסיון ניהולי היה כישור שחסר לי. זהו כמובן לא היה הכישור היחיד שהיה חסר לי.

ניהלתי תוכניתני מערכות הפעלה בסביבת מחשבי Mainframe של IBM. אף אחד לא חלק על כישוריי המקצועיים בתחום. היה לי ניסיון רב ועשיר בעבודה מקצועית בתחום.

לימדתי קורסים מקצועיים באותו תחום ואפילו פרסמתי מאמרים מקצועיים בעיתונות מקצועית בארץ ובחו"ל.

בתחילת עבודתי כמנהל הנסיבות התאימו בדיוק למנהל כמוני.

עד זמן קצר לפני מינויי לתפקיד הייתה היחידה אותה ניהלתי בין הטובות בארץ. היו בה אנשי מקצוע מצוינים.

כמעט כולם עזבו בבת אחת. גם קודמי בתפקיד עזב. היה דרוש מנהל שישקם את היחידה ויתחזק את המערכות.

היה צורך לקלוט עובדים חדשים לא מנוסים, ולהכשיר אותם. היה צריך ללוות אותם בתחילת דרכם המקצועית.

התוצאות בשטח היו מצוינות. המערכות עבדו באופן תקין ופרויקט מורכב במיוחד, שהיו כאלה שניבאו לנו כישלון בו, עמד בדיוק מוחלט בלוח הזמנים, ואפילו יותר חשוב, בוצע ללא אף תקלה משמעותית במערכת החדשה.

כעבור כשנתיים, התגברנו על המשבר. בנסיבות החדשות נדרשו ממני כישורים אחרים כמנהל. נדרשו כישורים של פוליטיקה פנימית. נדרשו כישורים של מכירה בתוך הארגון ומחוץ לו. הכישורים המקצועיים היו כבר פחות חשובים. לא היו לי את הכישורים הנדרשים במצב זה. ממנהל מוערך הפכתי למנהל שנחשב למנהל לא טוב.

אני לא היחיד. זה קרה גם למנהלים מקצוענים אחרים רבים שפעלו בנסיבות פחות מתאימות לכישוריהם.

בוודאי שמעתם על אחד מהם. קראו לו סטיב ג'ובס. ג'ובס פוטר בשנת 1985 מחברת Apple אותה ניהל עד שנת 1983. החליף אותו ג'ון סקאלי, שניהל לפני כן את חברת פפסי קולה.

אין עוררין על כישוריו המקצועיים המדהימים של ג'ובס. אין ספק שלסקאלי לא היו כישורים מקצועיים בתחום המחשבים.

היו לו כישורים אחרים, שהיו כאלה שחשבו, שבאותו עיתוי ובאותן נסיבות, הם חשובים יותר: כישורי ניהול, כישורי פוליטיקה וכישורי מכירות ושיווק.

דוגמה נוספת

לאחד מלקוחותיי היו שתי מערכות ממוחשבות עיקריות. כל אחת מהן טיפלה בקו עסקי עיקרי, שממנו הגיעו הכנסות החברה.

שני המנהלים שניהלו את המערכות עזבו באותו זמן את החברה. כיועץ הייתי צריך להבין היבטים פונקציונאליים וטכניים של המערכות וה-CIO שלח אותי להיפגש עם האנשים המחזיקים את המערכות.

איני יודע האם המנהל הראשון שעזב היה מקצוען או לא. הוא השאיר אחריו מספר שתיים (סגן) שהחליף אותו. המחליף הכיר את המערכות ואת האחראים על כל תת-מערכת.

לא הייתה לי ולמישהו אחר בעיה לקבל מידע נכון ועדכני ביחס למערכות.

המנהל השני היה מקצוען ברמה גבוהה. אחרי שעזב לא היה לי עם מי לדבר. אף אחד מאנשי הצוות לא ממש הכיר את המערכת. אף אחד לא ידע להגיד איזה תתי-מערכות יש?, מי אחראי על מה? ומה הממשקים בין תתי המערכות?

בדיעבד התברר שהמנהל המקצוען היה זה שביצע לא מעט עבודות בשטח במקום עובדיו. הוא היה מגיע לעבודה בשעה 5:30 בבוקר והולך לביתו בשעה מאוחרת. בבוקר היה מריץ בעצמו עבודות במחשב.

כאשר עזב אף לא אחד היה יכול "להיכנס לנעליו":

1. לא היה סגן או יורש טבעי שהכיר את המערכות.

2. העובדים עצמם לא הכירו עד הסוף את המערכות ואת התהליכים.

3. לא היה תיעוד נאות.

השורה התחתונה: לאותו מנהל מקצוען היו חסרים כישורים ניהוליים אחרים. התוצאה הייתה הרסנית.

לסיכום

למנהל מקצוען עשויים להיות יתרונות בהשוואה למנהל אחר. הוא עשוי להיות מנהל מוצלח בהקשר בו מקצועיות עומדת במרכז העשייה.

הוא עשוי להיות מנהל טוב גם בהקשרים אחרים אבל אז נדרשים ממנו גם כישורים ניהוליים נוספים.

יהיו מצבים בהם מנהל מקצוען, שאין לו כישורים ותכונות נוספים, יהיה מנהל גרוע במיוחד, חרף קישוריו המקצועיים המצוינים.

המקצוען הוא בראש ובראשונה מומחה בתחום בו הוא מנהל עובדים. במקרים רבים יש לו ידע, ניסיון והבנה מקצועיים גבוהים מאלה של העובדים אותם הוא מנהל.

אין חשש שעובדים לא יקבלו החלטות מקצועיות שלו.

אין חשש שעובדים לא יפנו אליו כשיש להם התלבטות מקצועית.

האם המקצוען הוא מנהל טוב?

לשאלה הזו אין תשובה חד-ערכית. התשובה היא: זה תלוי.

במה זה תלוי? בכישורים האחרים שיש או אין למנהל ובהקשר או בנסיבות.

דוגמה אישית שלי

בפעם הראשונה שהייתי מנהל הייתי חסר ניסיון כלשהו בניהול. ניסיון ניהולי היה כישור שחסר לי. זהו כמובן לא היה הכישור היחיד שהיה חסר לי.

ניהלתי תוכניתני מערכות הפעלה בסביבת מחשבי Mainframe של IBM. אף אחד לא חלק על כישוריי המקצועיים בתחום. היה לי ניסיון רב ועשיר בעבודה מקצועית בתחום.

לימדתי קורסים מקצועיים באותו תחום ואפילו פרסמתי מאמרים מקצועיים בעיתונות מקצועית בארץ ובחו"ל.

בתחילת עבודתי כמנהל הנסיבות התאימו בדיוק למנהל כמוני.

עד זמן קצר לפני מינויי לתפקיד הייתה היחידה אותה ניהלתי בין הטובות בארץ. היו בה אנשי מקצוע מצוינים.

כמעט כולם עזבו בבת אחת. גם קודמי בתפקיד עזב. היה דרוש מנהל שישקם את היחידה ויתחזק את המערכות.

היה צורך לקלוט עובדים חדשים לא מנוסים, ולהכשיר אותם. היה צריך ללוות אותם בתחילת דרכם המקצועית.

התוצאות בשטח היו מצוינות. המערכות עבדו באופן תקין ופרויקט מורכב במיוחד, שהיו כאלה שניבאו לנו כישלון בו, עמד בדיוק מוחלט בלוח הזמנים, ואפילו יותר חשוב, בוצע ללא אף תקלה משמעותית במערכת החדשה.

כעבור כשנתיים, התגברנו על המשבר. בנסיבות החדשות נדרשו ממני כישורים אחרים כמנהל. נדרשו כישורים של פוליטיקה פנימית. נדרשו כישורים של מכירה בתוך הארגון ומחוץ לו. הכישורים המקצועיים היו כבר פחות חשובים. לא היו לי את הכישורים הנדרשים במצב זה. ממנהל מוערך הפכתי למנהל שנחשב למנהל לא טוב.

אני לא היחיד. זה קרה גם למנהלים מקצוענים אחרים רבים שפעלו בנסיבות פחות מתאימות לכישוריהם.

בוודאי שמעתם על אחד מהם. קראו לו סטיב ג'ובס. ג'ובס פוטר בשנת 1985 מחברת Apple אותה ניהל עד שנת 1983. החליף אותו ג'ון סקאלי, שניהל לפני כן את חברת פפסי קולה.

אין עוררין על כישוריו המקצועיים המדהימים של ג'ובס. אין ספק שלסקאלי לא היו כישורים מקצועיים בתחום המחשבים.

היו לו כישורים אחרים, שהיו כאלה שחשבו, שבאותו עיתוי ובאותן נסיבות, הם חשובים יותר: כישורי ניהול, כישורי פוליטיקה וכישורי מכירות ושיווק.

דוגמה נוספת

לאחד מלקוחותיי היו שתי מערכות ממוחשבות עיקריות. כל אחת מהן טיפלה בקו עסקי עיקרי, שממנו הגיעו הכנסות החברה.

שני המנהלים שניהלו את המערכות עזבו באותו זמן את החברה. כיועץ הייתי צריך להבין היבטים פונקציונאליים וטכניים של המערכות וה-CIO שלח אותי להיפגש עם האנשים המחזיקים את המערכות.

איני יודע האם המנהל הראשון שעזב היה מקצוען או לא. הוא השאיר אחריו מספר שתיים (סגן) שהחליף אותו. המחליף הכיר את המערכות ואת האחראים על כל תת-מערכת.

לא הייתה לי ולמישהו אחר בעיה לקבל מידע נכון ועדכני ביחס למערכות.

המנהל השני היה מקצוען ברמה גבוהה. אחרי שעזב לא היה לי עם מי לדבר. אף אחד מאנשי הצוות לא ממש הכיר את המערכת. אף אחד לא ידע להגיד איזה תתי-מערכות יש?, מי אחראי על מה? ומה הממשקים בין תתי המערכות?

בדיעבד התברר שהמנהל המקצוען היה זה שביצע לא מעט עבודות בשטח במקום עובדיו. הוא היה מגיע לעבודה בשעה 5:30 בבוקר והולך לביתו בשעה מאוחרת. בבוקר היה מריץ בעצמו עבודות במחשב.

כאשר עזב אף לא אחד היה יכול "להיכנס לנעליו":

1. לא היה סגן או יורש טבעי שהכיר את המערכות.

2. העובדים עצמם לא הכירו עד הסוף את המערכות ואת התהליכים.

3. לא היה תיעוד נאות.

השורה התחתונה: לאותו מנהל מקצוען היו חסרים כישורים ניהוליים אחרים. התוצאה הייתה הרסנית.

לסיכום

למנהל מקצוען עשויים להיות יתרונות בהשוואה למנהל אחר. הוא עשוי להיות מנהל מוצלח בהקשר בו מקצועיות עומדת במרכז העשייה.

הוא עשוי להיות מנהל טוב גם בהקשרים אחרים אבל אז נדרשים ממנו גם כישורים ניהוליים נוספים.

יהיו מצבים בהם מנהל מקצוען, שאין לו כישורים ותכונות נוספים, יהיה מנהל גרוע במיוחד, חרף קישוריו המקצועיים המצוינים.